К концу года у всех примерно одни и те же вопросы про деньги. Откуда столько трат и как их лучше контролировать, как не попасться на уловки мошенников и самому не попасть на допрос от банка из-за обычного перевода. Параллельно рынок перестраивается: требования к бизнесу и безопасности становятся жестче, а финтех проникает во всевозможные сервисы — от маркетплейсов и мессенджеров до ИИ-ботов.

Чтобы разобраться, что сейчас важно для российских потребителей и бизнеса, коммуникационное агентство Fresh Russian Communications изучило события в мировом и локальном финтехе и реакцию на них пользователей и регуляторов: для этого команда проанализировала медийную повестку за сентябрь-октябрь 2025 года и 70+ профильных источников. Мы же на основе их отчета сформулировали четыре больших тренда, которые отражают, как меняются деньги, платежи и доверие к ним — и что с этим делать уже сейчас.

Real-time-платежи стали базой, и мы уже не воспринимаем скорость перевода как бонус. Поэтому любой внезапно зависающий перевод не просто выглядит неудобно, а вызывает тревогу и раздражение. При этом переводы все чаще тормозят из-за усиления антифрода: на фоне всплеска мошенничества транзакции в России постоянно попадают под дополнительные проверки. ЦБ писал, что за три квартала 2025 года количество жалоб на банки выросло на 21% по сравнению с прошлым годом — как раз из-за волны отказов и блокировок.

Рынок буквально одновременно жмет на газ и затягивает ремни безопасности: всем нужны быстрые переводы — и всем нужна защита, которая пока не всегда успевает за этой скоростью.

Что меняется для пользователя: несмотря на быстро развивающиеся технологии, моментальность оплат и переводов пока не гарантирована — нужно учитывать этот риск.

Что делать брендам: ускорять антифрод-процедуры и встраивать их в сценарий так, чтобы они не ощущались как акт наказания или недоверия к клиенту. И прозрачно объяснять, почему усиленная проверка — это стратегия в новых реалиях, а не просто бюрократия.

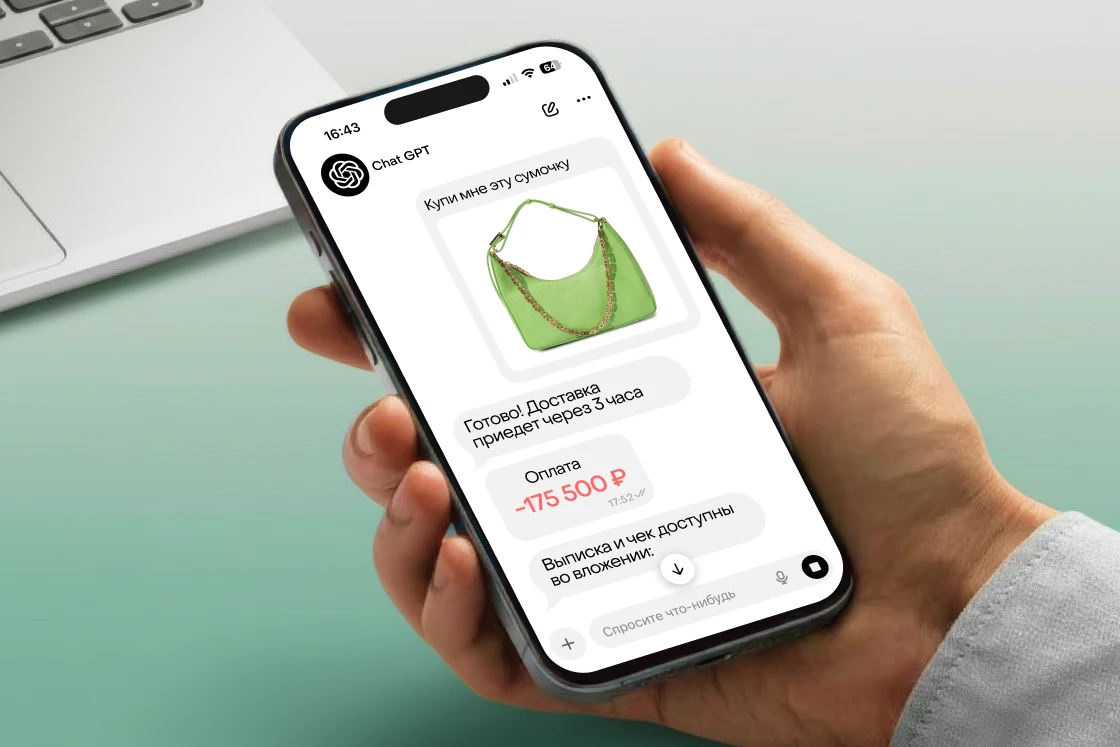

Раньше деньги жили отдельно от покупки: товар — в одном приложении, финансы — в другом. Сейчас оплату, рассрочку, страховку встраивают туда, где покупатель принимает решение: в маркетплейсы, городские сервисы, транспортные приложения и так далее. Отдельный маркер времени — расширение таких сценариев на новые платформы, включая мессенджеры и ИИ-интерфейсы. Взять совместные проекты OpenAI с PayPal и Stripe: нейросеть недавно прокачали до шопинг-ассистента — и скоро товары можно будет оплачивать прямо из чата, а потом и вовсе доверить покупки ИИ-агенту.

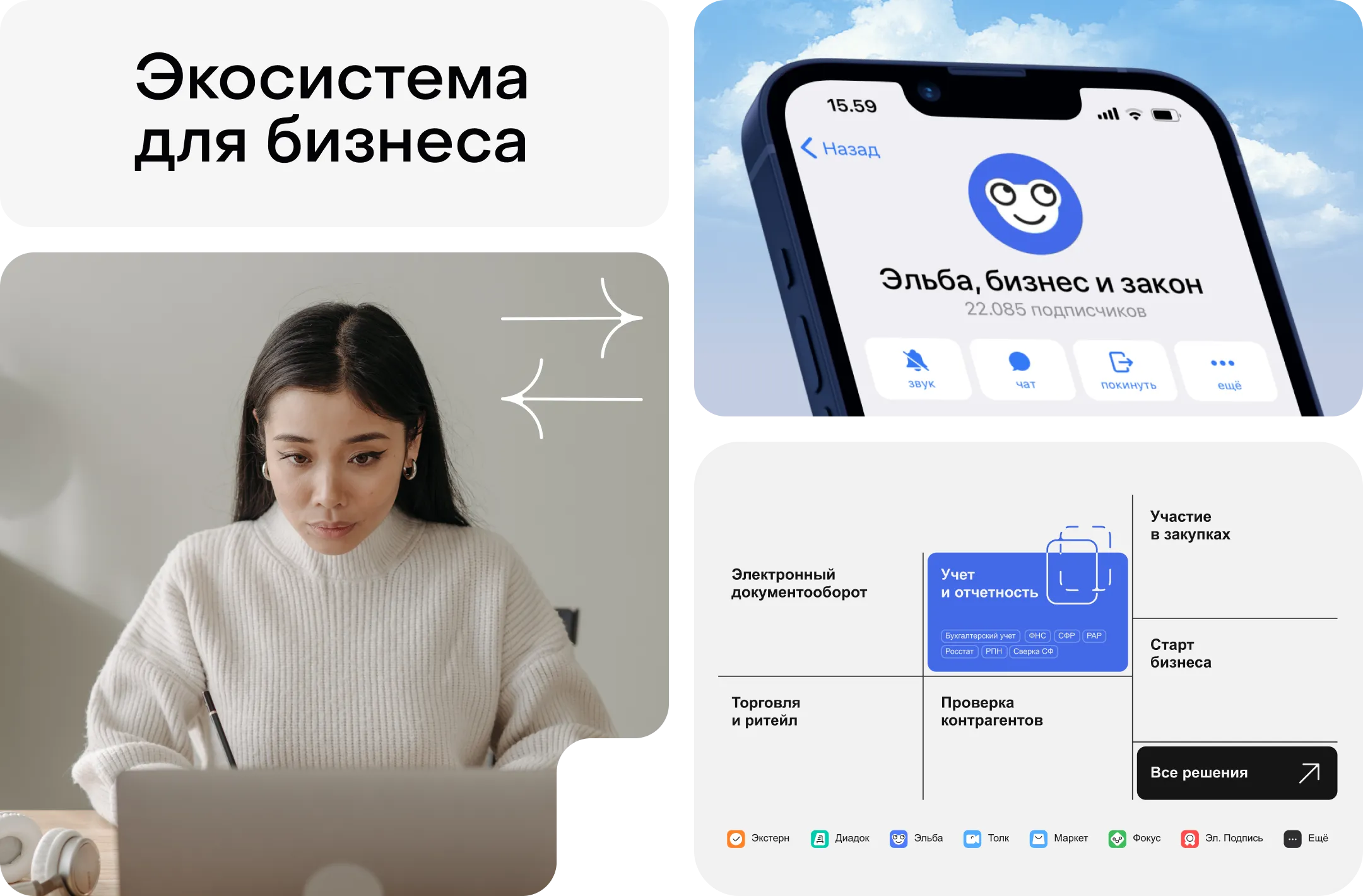

Все это дружит с трендами на «невидимый» финтех и экосистемность — чтобы люди могли покупать, оформлять и подтверждать, почти не замечая, как внутри работают скоринг, антифрод и страховые механики, не отвлекаясь на самостоятельный поиск финансовых инструментов.

Впрочем, с удобством растет и цена сбоев, и зависимость от чужой инфраструктуры, вылезают противоречия в стандартах, не говоря уже об ужесточающейся борьбе за долю повседневных сценариев пользователя в этом самом едином окне.

Что меняется для пользователя: экономим время и нервы на прыжках между приложениями. Но если встроенная оплата дает сбой, это воспринимается острее, потому что ломает весь сценарий.

Что делать брендам: строить интеграции как продуктовую основу и не терять лицо в чужих интерфейсах. Пользователь должен понимать, кто отвечает за деньги и куда идти за помощью, даже если расплатился в стороннем сервисе.

{{slider-gallery}}

Еще в 2023 году, по оценке Ассоциации ФинТех, 95% российских компаний из финансового сектора использовали ИИ — и не только для маркетинга. Нейросети помогают настроить страховые продукты, проанализировать платежеспособность, автоматизировать работу с документами, моментально ответить на вопросы клиентов.

В общем, тренд уже устойчивый и явно продолжит расти на фоне бума ИИ, все большего объема собираемых данных и растущей конкуренции за внимание и лояльность.

Что меняется для пользователя: стоит ждать лимитированных предложений и уникальных условий. Но вместе с этим растут и ожидания к качеству рекомендаций, и беспокойство по поводу того, сколько данных о нас собирают. А еще есть риск, что часть затрат на такие технологии скажется на цене сервисов.

Что делать брендам: развивать индивидуальный подход (в том числе для бизнес-клиентов), но не провоцировать «умными» предложениями ощущение слежки — для этого делать персонализацию объяснимой и управляемой. Показывать пользу в конкретных сценариях, давать человеку контроль над настройками.

Банковские карты и оплата смартфоном (не говоря уже про наличность) все еще с нами, но список альтернатив постоянно пополняется — как минимум все знакомы с цифровыми кошельками, криптовалютами и базовой биометрией вроде отпечатков пальцев. Появляются и экзотические проекты: SIM-карты со встроенным чипом, как у банковской карты, чтобы можно было оплачивать покупки даже кнопочными телефонами; терминалы, считывающие венозную карту ладони; онлайн-заказ товаров 18+ с верификацией лицом.

Впрочем, сопротивление новинкам никуда не делось. К той же биометрии многие по-прежнему относятся настороженно: слишком уж личные это данные и слишком часто их не берегут как следует. Поэтому массовость тренда здесь будет зависеть не от вау-эффекта, а от прозрачных правил и ощущения контроля.

Сюда же вписывается и цифровой рубль — как еще одна попытка расширить набор привычных способов расчета. Про него тоже давно спорят, но все же российским пользователям и бизнесу явно придется привыкать: в этом году прошли первые такие платежи, с октября на новый формат перевели часть соцвыплат. Массовое внедрение намечено на 2026-й с поэтапным расширением на все банки и ретейл до 2028-го.

В общем, цифровой рубль тоже наверняка станет популярной альтернативой, третьим видом денег наряду с наличными и безналом. Насколько это будет удобно и безопасно, насколько бесшовно встроится в существующие сервисы и как будет работать при нестабильном интернете — пока вопрос.

Что меняется для пользователя: появляются принципиально новые, сверхбыстрые сценарии оплаты и подтверждения — с ними стоит знакомиться, но не бояться при этом отказываться от того, что кажется сомнительным или некомфортным.

Что делать брендам: приземлять новые способы оплаты на понятные жизненные ситуации, а не апеллировать к абстрактной «инновационности». А еще прозрачно обозначать правила хранения и использования чувствительных данных, давать удобный выбор: подключать альтернативы должно быть легко, отказываться — тоже.

Делаем ставку на то, что в 2026-м люди предпочтут не самый эффектный платежный сценарий, а самый надежный и понятный. Да, судя по всему, операции с деньгами в среднем станут быстрее, персонализированнее, бесшовнее и разнообразнее — но вот удерживать доверие пользователей будет сложнее.

Удастся ли конкретному бизнесу этого добиться, предлагаем проверить тремя вопросами:

— быстро ли и просто пользователь решает задачу;

— спокойно ли он себя при этом чувствует;

— понимает ли, кто отвечает за его деньги, если что-то пойдет не так.

Если бренд собрал три честных «да», значит, он не просто следует трендам, а превращает их в новые привычки и задает стандарты рынка.